إنّ فهم الموارد المالية الخاصّة بمنظمات المجتمع المدني هو أمر أساسي لضمان اتخاذ قرارات صائبة في أنشطة منظمتكم وضمان توافق عملياتكم وآلياتكم المالية مع الخطوط التوجيهية والمبادئ المالية والمحاسبية، كما يمكن في نهاية المطاف أن يوفر لكم الدعم في ضمان استدامة منظمتكم بصورة عامّة.

يشكّل هذا الدليل عن الادارة المالية أداةً أساسية لمساعدة المحاسبين والمدراء الماليين في اتخاذ قرارات مدروسة في ما يخصّ إدارة منظمات المجتمع المدني.

تمّ تطوير هذا الدليل كجزء من مشروع Ta'cir "نحو مشاركة نشطة من المجتمع المدني في عملية الإصلاح" وهو يُنَفّذ من خلال ACTED بالتعاون مع مركز دعم لبنان، عكارنا، وشيلد، بتمويل من الاتحاد الأوروبي. نُشِر هذا الدليل كجزء من برنامج حاضنة المجتمع المدني لدى مركز دعم لبنان.

مقدمة

إنَّ فهم الموارد المالية الخاصّة بمنظّمات المجتمع المدني هو أمرٌ أساسي لضمان اتّخاذ قرارات صائبة في أنشطة منظّمتكم وضمان توافق عملياتكم وآلياتكم المالية مع الخطوط التوجيهية والمبادئ المالية والمحاسبية، كما يمكن في نهاية المطاف أن يوفّر لكم الدعم في ضمان استدامة منظّمتكم بصورة عامّة.

يشكّل هذا الدليل عن الإدارة المالية أداةً أساسية لمساعدة المحاسبين والمدراء الماليين في اتّخاذ قرارات مدروسة فيما يخصّ إدارة منظّمات المجتمع المدني. لدى استكمال قراءة دليل الإدارة المالية، من المفترض أن يصبح الفريق المالي والمحاسبي الخاصّ في المنظّمة متمتّعًا بما يلي:

-

فهم متطوّر ومُحسَّن للموارد المالية الخاصّة بمنظّمة المجتمع المدني، من خلال إدراك الحاجة إلى الوصول إلى الأموال النقدية والتمويل من أجل تلبية متطلّبات المنظّمة قيد التطوّر؛ وتعزيز قدرة الفريق المالي والمحاسبي على مراجعة البيانات والمعلومات المالية وتفسيرها، بالإضافة إلى وضع الخطط المتعلّقة بعمليات المنظّمة.

-

إعداد سيرورة (آلية) لتوثيق وتحديث المعلومات المالية للعمليات المالية الخاصّة بالمنظّمة.

-

تحسين قدرة الفريق على الربط بين عناصر إدارة منظّمة المجتمع المدني الأخرى (كالحصول على التمويل) والإدارة المالية الخاصّة بالمنظّمة.

-

وضع معايير رقابية مناسبة للأنشطة الحسابية والمالية كافّة.

-

تحديد السياسات والإجراءات المالية.

-

ضمان استمرارية المهام الإدارية من خلال توفير دليل مرجعي لجميع الإجراءات والوظائف المالية.

-

تحديد مهام القسم الإداري.

عبر إنجاز كلٍّ من هذه الأهداف، ينبغي أن تكون منظّمة المجتمع المدني قادرةً على اتّخاذ قرارات مدروسة بشكلٍ أفضل، وأن تكتسب قدرةً مُحسَّنة على مراقبة أدائها المالي بهدف إرساء إدارة مالية جيّدة للمنظّمة.

في المقابل، سوف يمكّنكم الدليل من فهم الأهداف المنفردة لمنظّمتكم بتطويرِ خطّةٍ لإدارة المخاطر، وبالتالي يُتيح لكم استباق الإشكاليات أو التحوّلات غير المتوقّعة في خططكم.

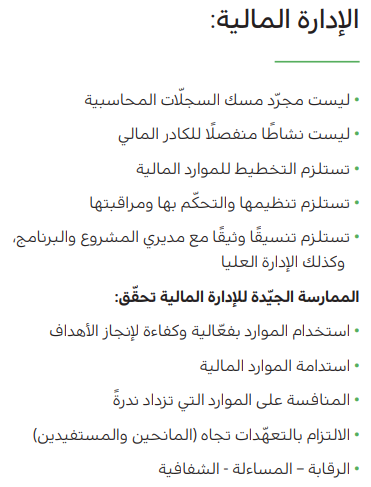

القسم الأوّل: تحديد مهام الإدارة المالية ومعايير النظام المحاسبي

المحاسب:

يقوم المحاسب أو من يندبه مجلس الادارة بالإجراءات المالية الحسابية التالية:

-

إعداد تقارير وبيانات مالية شهرية وربع-سنوية.

-

استخراج الشيكات الخاصّة بمصروفات التشغيل وأنشطة المشروع.

-

إعداد سجلّات الحسابات المالية للمراجعة.

-

التسجيل اليومي لجميع الدفاتر المحاسبية وعرضها على من تندبه المنظّمة.

-

تنفيذ جميع المشتريات الخاصّة بالمنظّمة وفقًا لسياسة المشتريات.

-

تحضير الدفعات المتعلّقة بإدارة المنظّمة ومشاريعها، والتأكّد من وجود جميع الوثائق المتعلّقة بالدفعة، والتحقّق من توافقها مع المعايير المنصوص عليها في السياسات.

-

الحصول على موافقة المدير المالي وأمين الصندوق أو من يندبه مجلس الإدارة على الدفعات.

-

تحضير تقرير الرواتب الشهرية وتسديدها، إضافةً إلى تحضير دفع اقتطاعات ضريبة الدخل أو الضمان الاجتماعي.

-

تحضير التسويات المصرفية شهريًا أو مرّتَيْن في الشهر، حسب الحاجة.

-

التدقيق في حركات صندوق النثريات، وتحضير الدفعة المتعلّقة به.

-

تحضير ملفّات المنظّمة وسجلّاتها للمدقّق الخارجي والداخلي إنْ وُجد.

-

إدخال البيانات المالية كافّة في برنامج المحاسبة.

-

مسك الملفّات والبيانات المالية كافّة.

أمين الصندوق:

أمين الصندوق هو الشخص المُكلَّف والمؤتمن على إدارة العمليات النقدية من إيرادات ونفقات، ويتولّى المهام التالية:

-

يقوم بمهمّة استلام النقد من الإيرادات وإيداعه في المصرف ضمن الفترة الزمنية المخصّصة لذلك.

-

يُفوَّض بتوقيع الشيكات/الحوالات المصرفية كتوقيع أساسي مع رئيس مجلس الإدارة، أو مَن يفوّضه مجلس الإدارة.

-

يقوم بمراقبة النظام المالي والإشراف على تطبيقه.

-

يساعد في تحديث السياسات المالية، لدعم الرقابة ونظام الضبط الداخلي، ويعرض هذه التعديلات على مجلس الإدارة للموافقة عليها.

-

يتأكّد من تقديم التقارير المالية الدورية، إضافةً إلى التقارير السنوية المُدقَّقة، إلى مجلس الإدارة.

-

يساعد إدارة المنظّمة وموظّفيها في تحضير الموازنة السنوية، ويتأكّد من عرضها على مجلس الإدارة لإقرارها.

النظام المحاسبي:

يجب أن تتوافر المعايير التالية في النظام المحاسبي كحدّ أدنى:

-

الإفصاح الدقيق والكامل عن النتائج المالية الحالية لمجمل الأنشطة في المنظّمة.

-

السجلّات والدفاتر التي تحدّد بشكلٍ وافٍ مصادر واستخدامات الأموال المتعلّقة بالأنشطة المختلفة.

-

الرقابة الفعّالة على جميع الأموال والممتلكات والأصول الأخرى.

-

مقارنة التكاليف الفعلية بالموازنة لكلّ نشاط من أنشطة المنظّمة.

-

سجلّات محاسبية مُرفَقة بمستندات داعمة.

أمن المستندات وحمايتها

يجب الاحتفاظ بجميع المستندات في مكانٍ آمن وبطريقة سليمة، ومنها المستندات والوثائق التالية:

-

الحسابات السنوية وتقارير المراجعة والتدقيق.

-

جميع الاتّفاقيات المُبرَمة مع المنظّمة.

-

عقود التوظيف، وعقود التأجير، وسندات الملكية.

-

المراسلات مع المصارف، والجهات المانحة، والمكاتب الاستشارية وغيرها.

-

أيّ مستندات أخرى ذات أهمية مالية أو قانونية.

القسم الثاني: فهم الشؤون المالية الخاصّة بمنظّمات المجتمع المدني غير الربحية

تستطيع منظّمات المجتمع المدني جني المال، وهي تقومُ بذلك بالطريقة عينها التي تقوم بها المنظّمات الربحية. الفارق هو أنَّ الأموال التي تكسبها منظّمات المجتمع المدني غير الربحية يجب أن تُوجَّه مباشرةً نحو تحقيق مهامها ورؤيتها وأنشطتها المحدّدة سابقًا. بالتالي، يتمثّل أحد العناصر الأساسية للإدارة المالية لمنظّمة المجتمع المدني في استخدام الفائض من أجل الدفع قدمًا بأهدافها التنظيمية، بدلًا من توزيعها بين شركاء آخرين.

إنَّ عنصر المنافسة قائمٌ بين المنظّمات، ولا سيّما من ناحية ندرة الموارد والهبات النقدية. لذلك، يجب على المنظّمات أن تُحسِّن استخدام مواردها المالية لكي تعود بالفائدة على أكبر عدد ممكن من المستفيدين. ولا يجوز استعمال هذه الموارد بطريقة غير مدروسة لا تؤمّن المردود الاجتماعي والخدماتي الأفضل.

انطلاقًا من ذلك، يجب وضع الحدّ الأدنى من المعايير اللازمة لتحديد المعاملات المالية وتحليلها وقياسها وتسجيلها وتبويبها وتلخيصها والإفصاح عنها، وتحقيق تأثير العمليات والأحداث والظروف الخاصّة بالمنظّمة التي رافقت فترة تنفيذ المشاريع، بالإضافة إلى إعداد التقارير ورفعها إلى الإدارة المالية أو مجلس الإدارة. علاوةً على ذلك، ينبغي اتّباع أُسُس وسياسات ومعايير خطّية تُؤمِّن حسن استعمال الأصول ضمن أهداف الخدمة العامّة، وتكفل تلبية احتياجات الفئة المستهدفة.

أضِف إلى ذلك أنَّ الأُسُس المحاسبية يجب أن تتناسب مع المنظّمة، وذلك نظرًا لاختلاف طبيعة الأنشطة والمهام بين منظّمةٍ وأخرى، ولا سيّما الهيكلية الحسابية التي تتفاوت بين المنظّمات تبعًا لطبيعة المشاريع، والفئة المستهدفة واحتياجاتها، ومدّة التنفيذ. كذلك، لا بدَّ من مراعاة شروط ونماذج الجهات المانحة التي يجب العمل بموجبها والتي تختلف أيضًا بين منظّمةٍ وأخرى.

في حال لم تلتزم المنظّمة بنُظُم وسياسات مالية واضحة وخطّية، قد تتعرّض لمخاطر عديدة، أهمّها:

-

عدم تأمين استمرارية المهام المالية والنقدية ضمن أُسُس واضحة

-

تزوير المستندات المالية وإعداد تقارير تشوبها الأخطاء

-

سرقة الأموال أو اختلاسها

-

نفاد النقد والسيولة

-

استعمال الأموال لغير الأهداف المرصودة لها

-

الإخلال بسمعة المنظّمة بين المؤسّسات المانحة والمستفيدين وسائر المنظّمات والشركاء

أمّا الهدف من إنشاء نظام محاسبي شفّاف فهو توفير معلومات لأغراض وغايات كثيرة، منها:

-

توفير معلومات لأغراض إدارية .

-

توفير المعلومات اللازمة للتأكّد من صحّة استخدام واستعمال الموارد حسب البرامج والخطط الموضوعة.

-

توفير المعلومات اللازمة للتأكّد من تطبيق القواعد والأحكام المنصوص عليها.

-

توفير المعلومات اللازمة لإعداد نظام محاسبي يشتمل على الإجراءات المحاسبية اللازمة من مستندات وسجلّات وغيرها، وذلك تسهيلًا لأعمال الرقابة.

-

المقارنة بين المصروفات والإيرادات وتحديد الفرق بينهما لغرض اتّخاذ القرارات.

-

توفير المعلومات للتأكّد من صحّة الإجراءات المحاسبية المُستخدَمة.

-

توفير المعلومات للتأكّد من تطبيق القواعد والمبادئ المحاسبية المُتعارَف عليها.

للجمعيات جوانب اقتصادية ومالية إضافةً إلى الجوانب الأخرى، وقد تحتاج إلى اعتماد نُظُم محاسبية لحفظ الأموال التي تتعامل بها، وبيان المديونية والدائنية، والإفصاح عن مركزها المالي، وقياس وتقويم دورها في أداء المنافع والخدمات إلى مستحقّيها على النحو الأفضل. لذا، فهي تمثّل تنظيمًا اجتماعيًا أساسه التعاون، تمّ تصميمه لتسهيل أداء الأفراد نحو تحقيق الأهداف من أجل مجتمع أفضل.

بالتالي، تُعَدّ المنظّمات أحد المكوّنات الأساسية للمجتمعات المعاصرة، إذ تلعب دورًا أساسيًا في المجال الاجتماعي والثقافي والاقتصادي والبيئي.

القسم الثالث: السياسات والوثائق المالية والمحاسبية

السياسات والوثائق المالية والمحاسبية هي هيكليةٌ من السياسات التي تُتيح إدارة الأعمال المالية والمحاسبية للمنظَّمة، بحيث تشكّل دليلاً واضحًا للسياسات اللاحقة في إعداد البيانات المالية الختامية للمنظّمة، وذلك وفقًا لمبادىء المحاسبة الدولية والأنظمة والقوانين الموضوعة من قِبَل الجهات ذات الصلة، والتي يظهر من خلالها للجهات المعنيّة المركزُ المالي الفِعلي للمنظَّمة.

تهدف هذه السياسات إلى إقرار القواعد الأساسية للنظام المالي والمحاسبي الذي يحرص كافّة العاملين في المنظّمة على اتّباعه عند القيام بجميع الأنشطة المالية. ترمي هذه السياسات أيضًا إلى المحافظة على أموال المنظّمة وممتلكاتها، وتنظيم قواعد الصرف والتحصيل وقواعد المراقبة والضبط الداخلي، وضمان سلامة الحسابات المالية.

السياسة العامّة:

-

السنة المالية: تُعتبَر السنة المالية للمنظَّمة سنةً ميلادية تبدأ من الأوّل من كانون الثاني وتنتهي في الحادي والثلاثين من كانون الأوّل من كلّ سنة.

-

بالنسبة إلى المشاريع: يجب التقيّد بمدّة المشروع والمُهَل التي تقترحها الجهات المانحة. فقد تتداخل الإيرادات والنفقات في أكثر من سنة مالية. ولكنْ، بالنسبة إلى تقارير الجهات المانحة، يجب أن تُعَدّ وفق المدّة أو النموذج الذي تقترحه الجهة المانحة.

-

تتبع المنظّمة طريقة القيد المزدوج في إثبات العمليات المالية والسجلّات المحاسبية.

-

التقارير المالية السنوية: يجب أن تُعَدّ التقارير المالية وتُدقَّق من قِبَل المنظّمة، كما تُدقَّق أيضًا من قِبَل مدقّق حسابات خارجي.

-

إنَّ مَنْ يملك حقّ التوقيع عن المنظّمة هو مَن يخوّله مجلس الإدارة حسب قائمة الصلاحيات المعمول بها في المنظّمة، وكما يُقِرّ نظام التوقيع عن الجمعية، على أن يتضمّن ذلك ما يلي:

أ- حدود عمليات الصرف المالي.

ب- نماذج التوقيعات المُعتمَدة مع بيانات تواريخ سريانها.

-

يتكوّن النقد من النقد المتوفّر في الصندوق والمبالغ المودعة لدى المصارف وفي الحسابات المصرفية.

-

يجب على المنظّمة تحديد العملة الأساسية لتسجيل العمليات المالية وإعداد التقارير.

-

عند استخدام عملة أجنبية معيّنة، يتمّ اعتماد سعر الصرف الرسمي الصادر عن السلطات اللبنانية بتاريخه.

-

تُترجَم أرصدة حسابات قائمة الأنشطة (الإيرادات والمصروفات) إلى العملة الأجنبية حسب متوسّط سعر الصرف لفترة إعداد التقرير.

-

يتمّ إعداد الهيكلية الحسابية (Chart of Accounts) من قِبَل الإدارة المالية ومكتب التدقيق الخارجي، وفقًا للقوانين المالية المرعية الإجراء في لبنان، وتصبح نافذة لاعتمادها من قِبَل المحاسب.

ما هي الوثائق المالية الرئيسية لمنظّمات المجتمع المدني؟ مدخل إلى التوثيق المالي

يتمثّل مفتاح الإدارة المالية الناجحة في اعتماد مبدأ التعقُّب المفصّل بالوثائق. وهذا يعني تسجيل وتعقُّب كلّ نشاط سابق وحاضر ومستقبلي. وبهدف ضمان التوثيق المالي الجيّد، يجب أن يكون لدى منظّمة المجتمع المدني نظامٌ متين حيث يُسجَّل كلّ نشاط مالي.

-

دليل الإجراءات المحاسبية: يجب على الفريق التنفيذي وضع مجموعة من الإجراءات حول كيفية إدارة منظّمة المجتمع المدني لمواردها المالية التي تؤثّر في طريقة قيام المنظّمة بالأنشطة، وإقرار هذه الإجراءات. عادةً ما ينسّق الفريق المالي مسؤوليات الفريق التنفيذي تجاه الدليل، بما في ذلك مراجعته وتحديثه دوريًا. ويجب على المنظّمة أن تبذل كلّ الجهود الممكنة لضمان الامتثال للإجراءات الواردة في الدليل.

-

دفتر تسجيل الأعضاء ورسوم العضوية: يقدّم سجلًا تراكميًا لجميع الأعضاء الذين سدّدوا رسوم التسجيل، وكذلك لجميع الأعضاء الذين لم يسدّدوها بعد.

-

سجلّ يتضمّن تفاصيل الاجتماعات المتعلّقة بالقرارات المالية: يتعقّب المستجدّات والقرارات المتّخذة بشأن الالتزامات المالية الخاصّة بمنظّمة المجتمع المدني.

-

سجلّ يتضمّن الملفّات المتعلّقة باللوائح المالية والمحاسبة: يساعد أمين الصندوق في مسك الحسابات وتسجيل النفقات بالاستناد إلى اللوائح الداخلية.

-

دفتر شيكات: يسمح بتعقُّب سحب الأموال وتوثيق التفاصيل الخاصّة بالجهات المدفوع لها.

-

دفتر الحساب المصرفي: يسمح بتعقُّب الأموال المتاحة و/أو المستخدمة من حساب المنظّمة.

-

دفتر الصندوق: يسمح بالاحتفاظ بسجلّ للأموال النقدية المتاحة للتداول.

-

دفتر الحسابات الجارية: يتضمّن سجلًّا للأموال الواردة والصادرة.

-

دفتر المخزون: يفصّل الأصول المنقولة وغير المنقولة التي تمتلكها المنظّمة.

-

دفتر الإيصالات: يوفّر إشعار استلام الأموال/الهبات المتلقّاة.

-

الميزانيات (التنبّؤات المالية): يجب أن يكون لدى منظّمة المجتمع المدني ميزانية عملانية (أو ميزانية سنوية) توجز الإيرادات والنفقات المخطّط لها في العام القادم. عادةً ما تُقسَّم مبالغ الميزانية إلى فئاتٍ رئيسية، كالأجور والأرباح وتجهيزات الحاسب واللوازم المكتبية. ولضمان فعّالية التخطيط، يجب أن تكون لدى منظّمة المجتمع المدني كذلك ميزانيات للأموال النقدية توجز حركة الأموال النقدية المتوقَّع تلقّيها ودفعها على المدى القصير، أي خلال شهر مثلاً. علاوةً على ذلك، يجب على منظّمات المجتمع المدني وضع ميزانية برنامج، وهي ميزانيةٌ لكلِّ خدمةٍ رئيسية تقدّمها المنظّمة لأعضائها. إنَّ التخطيط للنفقات المالية لكلّ برنامج وتعقّبها هو خطوةٌ حاسمة، إذ على كلّ منظّمة أن تبذل كلّ جهد ممكن لتخفّض إلى الحدّ الأدنى تكاليف النفقات العامّة (أو الإدارية)؛ بعبارة أخرى، كلفة الإدارة والصيانة.

-

دفتر المصاريف النثرية: يمكن استخدام المصاريف النثرية للنفقات الصغيرة، كشراء مستلزمات التنظيف. يمكن سحب المال من الصندوق عبر تسجيل إسم الشخص الذي أخذَ المال، وقيمة المبلغ، والغاية من استخدام هذه الأموال، وتاريخ السحب، وذلك في دفتر مخصّص لهذا الغرض.

-

التقارير المالية: يتعلّق نمط هذا التقرير ووتيرته بطبيعة منظّمة المجتمع المدني ووضعها. عادةً، تطلب كلّ وكالة مانحة تقارير مالية عن تقدّم المشروع وكذلك عن انتهائه. ويجب إعداد تقارير داخلية أخرى لمدراء المشروع والفريق التنفيذي و/أو المجلس، ويكون ذلك عادةً على أساسٍ سنوي بالنسبة إلى المجلس.

السياسات والممارسات المالية

السياسات في منظّمة المجتمع المدني هي القانون الذي يحكمها وينظّمها. فمن دون سياسات تنظيمية تحكُم الإجراءات المالية اليومية لمنظّمة المجتمع المدني، سوف تكون منظّمتكم غير متناغمة في تخطيطها وأعمالها، وتكون بذلك غير فعّالة. لذلك، فإنَّ وجود مجموعة محضَّرة جيّدًا من السياسات المالية هو المحرّك الأساسي باتّجاه الحفاظ على وضعكم المالي المنشود.

قائمة تحقق: وضع السياسات المالية

من أجل وضع السياسات المالية، يجب بدايةً أن تحدّد منظّمتكم الأهداف المالية التي ترغب في تحقيقها، كما عليها أن تأخذ في الحسبان المجالات التي يمكن وضع هذه السياسات فيها. تتضمّن المجالات التي يمكن وضع السياسات فيها على سبيل المثال لا الحصر:

-

سياسة هدف السيولة

إنَّها تقييدات للحدّ من عدد أشهر النفقات المحتفظ بها في احتياطيات الأموال النقدية (ثلاثة أشهر كحدّ أدنى، لكنْ عادةً من الأفضل أن تكون المدّة ستّة أشهر)؛

-

سياسات المحاسبة

أساس الأموال النقدية أو أساس الاستحقاق والمعايير المحاسبية المستخدمة؛

-

سياسات إدارة الأموال النقدية

تحصيل الأموال النقدية والذمم، والوصول إلى الأموال النقدية وسياسات الحوالات المصرفية وسداد الأموال النقدية والمبالغ المستحقّة الدفع؛

-

سياسات التنبّؤ النقدي

منهج التنبّؤ، وعلى مَن تتوزّع التنبّؤات، وضمن أيّ إطار زمني؛

-

سياسات العلاقات المصرفية

منهج اختيار المصرف وتقييد الحدّ الأقصى لرصيد الحساب؛

-

التأمين وسياسات إدارة المخاطر

التعيين النوعي لجميع المخاطر وكيفية مراقبتها، وتقييدات الحدّ من أنماط التأمين التي ستُستخدَم ووسائل التغطية التي ستُتَّبَع؛

-

سياسات الشراء

التقييدات على عملية طرح المناقصات وعلى اختيار البائع النهائي والتسعير؛

-

التخطيط المالي وسياسات وضع الميزانية

وضع الميزانية العملانية ووتيرة مراجعة الإدارة العليا للميزانية مقابل الموجود (أو المجلس، حسب أنظمة منظّمة المجتمع المدني الداخلية ولوائحها)؛

-

سياسات الاستثمار

سياسات الاستثمار القصيرة الأمد والطويلة الأمد؛

-

سياسات الدين والاقتراض

تقييدات الحدّ من الاقتراض القصير الأمد والطويل الأمد، والاستخدامات المسموح بها وغير المسموح بها؛

-

الضوابط الداخلية وسياسات وضع التقارير

سياسة تضارب المصالح وسياسة منع الاحتيال؛

-

سياسات وضع التقارير الخارجية

المانحون والمتبرّعون والمجتمع المحلّي والسلطات الناظمة وغيرها؛

-

سياسات جمع الأموال

استخدام التبرّعات واستلامها، واستخدام الأموال المقيّدة بفترةٍ أو غايةٍ محدّدتَيْن، وسياسة طلب التبرّعات غير المقيّدة.

إنَّ تطوير سياسات وإجراءات فعّالة ليسَ بمهمّةٍ سهلة. فإذا لم يتوفّر لديكم كادرٌ متمرّسٌ يرغب في تكريس الوقت لهذا المسعى، فربّما تقرّرون التشبيك مع منظّمات غير ربحية أخرى لمساعدتكم في وضع مجموعة متماسكة من السياسات التي يمكن تصميمها حسب الحاجة.

يتمّ تحديد جزء كبير من السياسات داخليًا عبر إدارة منظّمة المجتمع المدني الخاصّة بكم؛ غير أنّه يمكن تحديد سياسات أخرى خارجيًا. إنَّ اكتسابَ معرفةٍ أكبر بالسياسات الخارجية، كتلك التي يطلبها مانحٌ أو وكالاتٌ حكومية، سوف يساعدكم في تحديد ما هي السياسات الداخلية الواجب تطويرها أو تعديلها. وبعد إقرار السياسات، تستطيع منظّمة المجتمع المدني الخاصّة بكم تطوير إجراءات تتماشى معها.

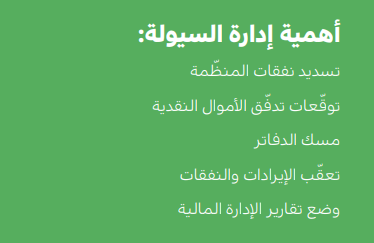

القسم الرابع: الإدارة النقدية

تحتلّ الإدارة النقدية موقعًا خاصًّا في منظّمات المجتمع المدني غير الربحية، لأنَّ منظّمات المجتمع المدني التي ليست لديها سيولة كافية قد تُركِّز على حلّ مشاكلها المالية بدلًا من التركيز على تحقيق مهمّتها. بالتالي، يجب أن تتمتّع منظّمتكم بالسيولة، أي يجب أن يكون لديها ما يكفي من الأموال السائلة لتغطية النفقات.

إرشادات عامّة حول الإدارة النقدية:

تُعتبَر إدارة النقد والحسابات المصرفية من أكثر الأمور حساسيةً ومساءلةً، لذا فإنّها تستلزم إجراءات الضبط والرقابة التالية:

-

لا يجوز لأحد استلام النقد سوى الموظّف المخوّل استلام النقد والشيكات.

-

لا يجوز خلط الأموال الشخصية مع أموال المنظّمة.

-

يجب حفظ النقد والشيكات في مكانٍ آمن (خزنة إنْ أمكن)، وتكون الخزنة مثبّتة في مكانٍ لا يسمح بنقلها، بحيث يكون من غير السهل الوصول إليها.

-

يجب إيداع النقد المتوفّر لدى أمين الصندوق في المصرف، حسب سياسة الإيداع المُشار إليها في الإدارة النقدية، مع الحصول على سند إيداع من المصرف، ومع الاحتفاظ بقسيمة الإيداع والمستندات الثبوتية للمبلغ المُستلَم.

-

يتمّ تحديد سقف الإنفاق النقدي؛ ويتمّ تحديد المبلغ وفق حجم عمل المنظّمة. تُحرَّر الشيكات لجميع المبالغ التي تفوق الحدّ الأقصى للإنفاق الشهري.

-

يجب استدراج توقيعَيْن من ثلاثة على الشيكات، وتُمهَر الشيكات بعبارة (يُدفَع للمستفيد الأوّل)، ويكون الشيك مُسطَّرًا (Barré).

-

يُحظر على أيّ من المخوّلين بالتوقيع، التوقيع على أيّ شيك قبل استكمال جميع البيانات على الشيك.

-

يجب الاحتفاظ بالشيكات المُلغاة في دفاتر الشيكات، وتسجيلها ضمن سجلّ حركة الشيكات.

-

يجب طلب دفتر الشيكات رسميًا بعد توقيع المخوّلين على الطلب، ويتمّ تفويض شخص محدّد رسميًا لاستلام دفاتر الشيكات من المصرف، ويتمّ الاحتفاظ بها في مكانٍ آمن، مع توقيع إقرار بمسؤوليته عند ضياع أيّ شيك من الدفاتر، كما يجب إبلاغ المصرف لإيقاف صرف الشيكات المفقودة.

-

يجب تحديد الأشخاص المخوّلين الكشف على حركة حساب المنظّمة من المصرف بكتابٍ رسمي، تُعطى منه نسخة للمصارف ذات الصلة، مُوقَّعةً حسب الأصول.

-

يجب الاحتفاظ بدفاتر الشيكات المنتهية في مكانٍ آمن، لفترة لا تقلّ عن 5 إلى 10 سنوات.

-

يقوم المحاسب بتحضير جدول شهري للشيكات المحرّرة وفق النموذج أدناه.

-

يتمّ استخدام دفاتر الشيكات بشكلٍ متسلسلٍ حسب الرقم، ولا يجوز استخدام أكثر من دفتر شيكات واحد للحساب نفسه في آنٍ واحد.

-

يتمّ إعداد التسويات المصرفية شهريًا على الأقلّ، أو أسبوعيًا، حسب حجم حركات الشيكات لدى المنظّمة، مع إجراء التسويات اللازمة.

-

يتمّ فصل مهام أمين الصندوق عن مهام المحاسب (المسؤول المالي).

جدول الشيكات المُحرَّرة لشهر ...........

|

# |

رقم الحساب |

المصرف/الفرع |

رقم الشيك |

توصيف البند |

إسم المستفيد |

تاريخ الإصدار |

قيمة الشيك |

|

1 |

|||||||

|

2 |

|||||||

|

المجموع الشهري |

|||||||

نموذج التسويات المصرفية الشهرية

|

الرصيد |

|

|

زائد: |

|

|

الإيرادات |

|

|

مجموع الأموال المتوفّرة |

|

|

ناقص: |

|

|

عمولة مصرفية |

|

|

مجموع الشيكات |

|

|

الرصيد المتبقّي |

المقبوضات النقدية:

القواعد الخاصّة بالمقبوضات النقدية هي التالية:

-

يقوم أمين الصندوق باستلام المبالغ النقدية من مصادرها المختلفة حسب نشاط المنظّمة.

-

يجب على أمين الصندوق إصدار مستند قبض لجميع عمليات القبض الخاصّة بالنقد بنسختَيْن، مُستخدِمًا النظام المحاسبي أو بشكل يدوي.

-

يجب على أمين الصندوق القيام بإيداع الموجودات النقدية في المصارف المحدّدة بعد التدقيق فيها من قِبَل المحاسب.

-

يقوم المحاسب بتسجيل عمليات الإيداع بناءً على فيشة الإيداع المصرفي في الحسابات المخصّصة.

-

يجب الاحتفاظ بالنقد في مكانٍ آمن.

-

يقوم أمين الصندوق بتحضير جدول المقبوضات الشهرية وفقًا للنموذج التالي:

|

# |

التاريخ |

إسم المُستلِم |

رقم الحوالة أو الإيصال |

المصدر (إسم المشروع) |

قيمة المبلغ |

|

1 |

|||||

|

2 |

|||||

|

المجموع الشهري |

|||||

القواعد الخاصّة بإدارة صندوق المصاريف النثرية:

الهدف من صندوق المصاريف النثرية هو الاحتفاظ بمبلغ نقدي مناسب، صغير نسبيًا، لتسديد النفقات الصغيرة والمتكرّرة، مثل: الضيافة، والغاز، والمواصلات المحلّية، والبريد، والمشروبات (القهوة والشاي، والسكر، وما شابه ذلك)، ومستلزمات النظافة، ومصروفات أخرى.

-

يتمّ إيداع مبلغ صندوق النثريات في عهدة المحاسب.

-

يتمّ إصدار دفعات صندوق النثريات من الحساب المصرفي العامّ للمنظّمة، بموجب شيك أو سحب نقدي.

-

تُحدِّد المنظّمة سقف الإنفاق النثري وفق حاجتها.

-

تُحدِّد الجمعية طبيعة النفقات النثرية.

-

يقوم المحاسب بدفع هذه النثريات والاحتفاظ بالوثائق التي تُثبِت هذا الإنفاق.

-

إذا اقتضت الضرورة تجاوُز سقف الدفعة، يجب الحصول على إذن خطّي من المستوى الإداري المناسب.

-

لا يجوز الخلط بين صندوق النثريات والإيرادات المقبوضة، بل يجب أن يتمّ الفصل بينهما.

-

يقوم أمين الصندوق النثري بتسجيل الدفعات في سجلّ المصروفات النثرية أوّلًا بأوّل، مع التأكُّد من الرصيد المتبقّي قبل الصرف.

-

يقوم المحاسب وأمين الصندوق بتسوية المصروفات النثرية بشكلٍ شهري، ويوقّع كلّ منهما على جدول النفقات النثرية مع الاحتفاظ بجميع الوثائق التي تُثبت النفقة.

-

يقوم المحاسب بختم الفواتير والمستندات كافّة بختم "مدفوع". ويحدّد طبيعة المشروع المتعلّق بهذا المصروف أو ذاك.

-

يُعاد تعويض صندوق النثريات بالمبلغ الذي صُرِفَ منه ليعود رصيده إلى السقف من جديد.

جدول النفقات النثرية لشهر ...............

|

# |

التاريخ |

طبيعة النفقة |

رقم الفاتورة |

توصيف البند |

قيمة المبلغ |

|

1 |

|||||

|

2 |

|||||

|

المجموع الشهري |

|||||

المحاسب: التوقيع:

أمين الصندوق: التوقيع:

الحسابات المصرفية

تحتاج منظّمات المجتمع المدني المسجّلة إلى حساباتٍ مصرفية تشغيلية بسبب عاملَيْن رئيسيَّيْن: أوّلًا، الحساب المصرفي أساسي لاستلام الأموال من المانحين، وثانيًا، الحساب المصرفي هو طريقة آمنة وشفّافة لحفظ المال وتحويله. يتعيّن على منظّمات المجتمع المدني فهم كيفية القيام بالمعاملات المصرفية وما هي الإجراءات الموازية التي يجب إدراجها في لوائح المنظّمة لتوجيه مثل هذه المعاملات.

يجب أن تعكس الحسابات المصرفية المعاملات المالية الخاصّة بالمنظّمة. ولتفادي الخسارة (بسبب سوء الإدارة أو الفساد أو الخطأ البشري)، يُفضَّل القيام بغالبية المعاملات عبر المصرف. وهذا يتطلّب إيداع الأموال المستلمة دونما تأخير، وأن تكون التسديدات عبر دفتر شيكات أو عبر تحويلات نقدية موثّقة.

سياسات التعامل مع الحسابات المصرفية

يجب اتّباع السياسات التالية عند القيام بأيّ عمل يتعلّق بالحسابات المصرفية:

-

فتح جميع الحسابات المصرفية بإسم المنظّمة.

-

توقيع جميع الشيكات الصادرة من قِبَل المفوّضين بالتوقيع حسب لائحة الصلاحيات المالية والإدارية المُعتمَدة في المنظّمة.

-

إجراء عمليات تسوية لجميع الحسابات المصرفية على أساسٍ شهري.

-

حلّ جميع المسائل العالقة التي تظهر في عمليات التسوية، والتحرّي عنها مباشرةً فور ظهورها.

-

اعتماد جميع التحويلات المصرفية التي تخصّ المنظّمة.

-

اعتماد قفل أيّ حساب وفقًا للإجراءات المتّبعة.

ما الذي يفعله المدير المالي؟

المدير المالي مسؤولٌ عن الموارد المالية والأصول والالتزامات في منظّمة المجتمع المدني. وهو يساعد الفريق التنفيذي للحفاظ على النزاهة المالية للمنظّمة، ويقدّم المشورة ويُسانِد الإدارة في المسؤولية المالية، ويتأكّد من أن تكون الأهداف الاستراتيجية للمنظّمة قابلةً للتحقيق من الناحية المالية.

وبصورة خاصّة، فإنَّ المدير المالي:

-

يعمل على نحوٍ وثيق مع مدير منظّمة المجتمع المدني وفريقها التنفيذي؛

-

يقدّم التوصيات المالية لمدير المنظّمة وفريقها التنفيذي؛

-

يقدّم لمدير المنظّمة وفريقها التنفيذي البيانات المتعلّقة بالميزانية والحسابات والمعلومات المالية في مجمل الأمور الرئيسية في التخطيط ودورة الميزانية، بحيث تكون المسائل الرئيسية في هذه البيانات مبرزةً بطريقةٍ متماسكة وسهلة الفهم؛

-

يشارك في جهود الحصول على التمويل وفي المناسبات؛

-

يتشاور مع مدير المنظّمة وفريقها التنفيذي بخصوص الافتراضات المالية التي تستند إليها وثائق التخطيط والميزانية، ويقدّم النصح بصدد المحاسبة ووضع الميزانية بالتوافق مع أهداف المنظّمة؛

-

يتحقّق من حسن اتّباع الإجراءات السليمة لتحضير التقارير السنوية وتدقيقها وتقديمها؛

-

يتحقّق من اعتماد الإجراءات المحاسبية والضوابط ضمن المنظّمة؛

-

يعمل كعضوٍ في لجنة التدقيق، إنْ وُجِدَت؛

-

يتحقّق من تنفيذ توصيات المدقّقين الخارجيين، إنْ وُجِدَت؛

-

يضطلع بمسؤوليات المنصب بموجب اللوائح الداخلية والمقتضيات القانونية الخاصّة بمنظّمة المجتمع المدني؛

-

تبعاً للوائح الداخلية الخاصّة بمنظّمة المجتمع المدني، قد يُطلَب من المدير المالي التنسيق مع أمين صندوق المجلس.

تعمل الجمعية الأهلية بدعمٍ مالي من المتبرّعين، وبدعمٍ لوجستي من المتطوّعين، فيجب أن تكون شفّافة في عملياتها بما يضمن ثقة الجمهور والمجتمع. ولهذا السبب، يجب على الجمعية الأهلية أن تحتفظ بجميع المستندات مع إمكانية مشاركتها بوضوح وشفافية مع الجمهور، عبر تقديم المعلومات الخاصّة برسالتها، وهيكلها الإداري، وتقارير البرامج والأداء الدورية، والتقارير المالية.

القسم الخامس: بنية الإدارة والمسؤولية والأخلاق

يعتمد نجاح منظّمة المجتمع المدني على بنيتها وسياساتها والأساليب التي تستخدمها لإنجاز مهمّتها. أمّا خصائصها الرئيسية فهي الأخلاق والحوكمة والشفافية والصدقية، وأهمّها هي بنيتها المالية. وفي حين أنّه من المُتعارَف عليه عمومًا أنَّ مسؤولية المجلس الرئيسية تتمثّل في القيادة الاستراتيجية، وأنَّ إدارة المنظّمة هي مسؤولية مديرها بالتعاون مع فريقها التنفيذي، فيمكن أن تتغيّر هذه المسؤولية بموجب لوائحها الداخلية وأنظمتها.

الرقابة الداخلية

تتعزّز البنية المالية الخاصّة بمنظّمة المجتمع المدني باعتماد نظام للمراقبات الداخلية يُملي العمليات ويفوّض المسؤوليات لمنع سوء استخدام السلطة وإنجاز الأهداف التنظيمية بأسلوبٍ فعّال وشفّاف. فهذا النظام يُساعِد المنظّمة في التعامل مع المخاطر اليومية المتعلّقة بارتكاب الأخطاء أو حدوث التباس أو احتيال، كما أنَّه يحمي فريق العمل من أيّ ضغوط لسوء استخدام الأموال ومن الشكّ بسوء التصرّف.

ثمّة مظهران مهمّان في نظام الرقابة الداخلية: بيئة المراقبة وإجراءات

المراقبة التي تتمّ ضمن هذه البيئة.

-

بيئة الرقابة: تتضمّن بيئة الرقابة أسلوب الإدارة والقِيَم التنظيمية والثقافة. يجب أن تؤدّي البيئة المثالية للرقابة إلى ممارساتٍ عادلة وشفّافة. هل تقود الإدارة عبر تقديم المثال الحَسَن؟ هل يتمّ التوظيف بطريقةٍ عادلة أم توجد محسوبيات؟ هل تُمنَح الأولوية للحثّ والتدريب والتدقيق الداخلي؟ هل الإجراءات مكتوبة ومعمّمة على العاملين؟

-

إجراءات الرقابة: تندرج جميع إجراءات الرقابة الداخلية تقريبًا ضمن إحدى الفئات السبع التالية:

-

التحقّق المادّي: إحصاء النقود، والتحقّق من الموجودات، وإحصاء الموجودات؛

-

تقييد الوصول: الأقفال وكلمات السرّ والتواقيع المصرفية؛

-

الوثائق المعيارية: الصِيَغ المعيارية لإيصالات الاستلام والتسديد، والطلبات وأوامر الشراء المحلّية، وجدول توقيع أذونات السفر، وما إلى ذلك؛

-

تقسيم الواجبات: التأكّد من أنَّ مَن يستطيع القيام بتحويلٍ من البداية إلى النهاية ليسَ شخصًا واحدًا يُراجِع نفسه ويأذَن لنفسه. على سبيل المثال، قد نرى هذا الأمر أحيانًا في عملية التزوّد؛

-

الشيكات والميزانيات: موازنة دفتر النقد اليدوي، والمراقبة المزدوجة على دفاتر الحسابات، ومراجعة تسوية الرصيد المصرفي؛

-

الموافقة والسماح: موافقة المسؤولين عن الميزانية على التسديدات، وتصريح المجلس بالتصرُّف بالأصول، وما إلى ذلك؛

-

التسوية: مقارنة الإفصاح المصرفي ودفتر الأموال النقدية، والمطابقة بين سجلّاتكم الخاصّة وبين الإفصاح الصادر عن المُزوِّد.

الإدارة المالية الفعّالة تضمن أيضًا الرقابة الداخلية:

-

وضع الميزانية: إنَّ التحقّق من الميزانية قبل القيام بالتسديد هو رقابةٌ مهمّة على الإنفاق.

-

المحاسبة: إنَّ مسك الدفاتر على نحوٍ شفّاف هو رقابةٌ مهمّة ضدّ الاحتيال.

-

وضع التقارير: إنَّ مراجعة التقارير المالية هي رقابةٌ مهمّة لكشف الأخطاء وحالات عدم التوافق.

إجراءات الرقابة الداخلية الممكنة

تجدون أدناه قائمةً بإجراءات الرقابة الداخلية الممكنة:

السلطة المفوّضة:

يمنح المجلس سلطةً للمدير التنفيذي من أجل العمل اليومي للمنظّمة. يستطيع المدير كذلك تفويض السلطة لأعضاء فريق العمل، ما يسمح بضمان العمل السلس أثناء غياب العاملين الأساسيين. ويكون ذلك مكتوبًا في وثيقة تفويض تتمّ مراجعتها على أساسٍ سنوي لضمان توافقها مع احتياجات المنظّمة. يجب كذلك أن تبرز هذه الوثيقة الترتيبات التفويضية لتغطية غياب العاملين الأساسيين. ويشكّل انتهاك السلطة التفويضية مسألةً خطيرة، وينبغي التعامل معها وفقًا لذلك.

التسوية المصرفية:

يجب تسوية الميزانية الختامية لدفتر المصرف بموجب الرصيد الختامي لبيان المصرف في نهاية كلّ شهر. يسمح هذا الإجراء الرقابي المهمّ للمنظّمة بتحديد الخطأ والسهو في سجلّاتها، وكذلك الكشف عن الاحتيال بالشيكات والأخطاء المصرفية وحتّى الاحتيال المصرفي. يجب تحضير بيان التسوية المصرفية لكلّ حساب مصرفي كلّ شهر، ثمّ مراجعته وتوقيعه من قِبَل مسؤول آخر، كالمدير أو أمين الصندوق.

توقيع الشيكات:

تحدّد اللوائح الداخلية والأنظمة الخاصّة بمنظّمة المجتمع المدني الأشخاص المخوّلين بالتوقيع على الشيكات. قد تُقرِّر بعض المنظّمات ضرورة وجود توقيعَيْن من أجل النفقات التي تتجاوز مبالغ معيّنة، ومن المهمّ أن يراجع المُوقِّعون الوثائق بدقّة. يجب ألّا يتمّ توقيع الشيكات الفارغة مسبقًا، إذ إنَّ ذلك يتحدّى الغاية المتمثّلة في الإبقاء على مبدأ تحميل المسؤولية.

الأصول الثابتة:

تتضمّن الأصول الثابتة: الإبقاء على سجلٍّ للأصول، والتحقّق بشكل دوري من وجود الأصول وحالتها، ووضع سياسات للسماح بالتصرّف بالأصول. عندما تكون منظّمة المجتمع المدني كبيرة، قد يكون من الضروري أيضًا تعقُّب حركة الأصول بين الأقسام (مع استمارة لنقل الأصول)، وتحميل المسؤولية عن الأصول لرؤساء القسم.

الصيانة:

من شأن الصيانة المنتظمة (للمباني والتجهيزات على سبيل المثال) أن تُحسِّن السلامة وتُطيل عمر الأصول وتحافظ عليها. بالتالي، يجب تعزيز سياسات الصيانة الاستباقية لضمان انتظام الخدمات. على سبيل المثال، يمكن أن تتطلّب المباني عقدًا احترافيًا ومبرمجًا للصيانة، ويجب توفير ميزانية واقعية له. يجب أيضًا أن يهتمّ فنّيون مؤهّلون بالتجهيزات المكتبية بشكلٍ منتظم، مثل الناسخات والتجهيزات الكهربائية.

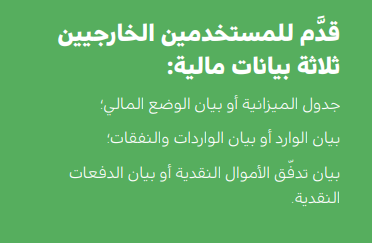

القسم السادس: فهم أصول المحاسبة والبيانات المالية

تساعد البيانات المالية، والميزانية مقابل التقارير الحالية، على إظهار الأداء المالي لمنظّمتكم، وتُحدِّد ما إذا كنتم تحقّقون أهدافكم المالية وتُنجِزون مهمّتكم، وكيف يتمّ ذلك. يمكن أن تكون للبيانات المالية الخاصّة بالمنظّمة أهمية للتدقيق الداخلي والخارجي معًا، ويتضمّن ذلك العاملين والمانحين والمستفيدين والسلطات الضريبية وغيرها. تتأثّر ثقة هؤلاء الفاعلين في المسائل المالية الخاصّة بالمنظّمة بنتائج البرنامج وفعّاليته، وبالسجلّات المالية، وبالإدارة المالية، وبالسياسات المالية.

معايير المحاسبة

توجد معايير محاسبة عديدة في العالم، وكلُّ بلدٍ قادرٌ على اختيار معاييره الخاصّة. يجب أن تلتزم منظّمة المجتمع المدني بمعايير المحاسبة المطبّقة في بلدها. بالنسبة إلى لبنان، معايير المحاسبة المُستخدَمة هي المعايير الدولية لإعداد التقارير المالية (IFRS) التي يصدرها مجلس معايير المحاسبة الدولية (IASB).

المحاسبة على أساس الأموال النقدية مقابل المحاسبة على أساس الاستحقاق

في المحاسبة على أساس الأموال النقدية، تُسجَّل الإيرادات عندما ترِد دفعاتٌ من الأموال النقدية، وتُسجَّل النفقات عندما تخرج الأموال النقدية. أمّا في المحاسبة على أساس الاستحقاق، فتُسجَّل الإيرادات عندما تحصل عليها المنظّمة (على سبيل المثال، عندما تقدّمون خدمةً)، وتُسجَّل النفقات عندما تحدث (مثلًا: عندما يكون لديكم كلفة تتعلّق بالسلع أو بالخدمات المتلقّاة). تقدّم المحاسبة على أساس الاستحقاق صورةً أوضح عن النتائج التشغيلية في فترة زمنية معيّنة. وتُستخدَم المعايير الدولية لإعداد التقارير المالية المحاسبية على أساس الاستحقاق.

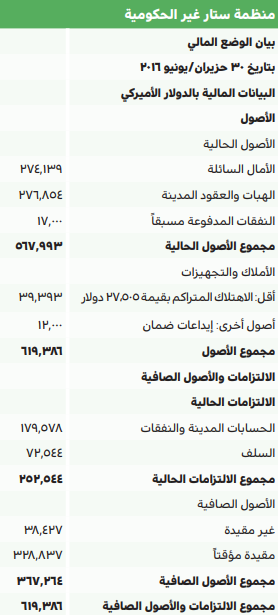

البيانات المالية الخارجية

جدول الميزانية

يُظهِر جدول ميزانية منظّمة المجتمع المدني ما تمتلكه المنظّمة وما تدين به، كما يُظهِر وضعَها المالي في وقتٍ محدّد. في جدول الميزانية:

-

الأصول هي الموجودات التي تمتلكها منظّمة المجتمع المدني والتي تُستخدَم في سبيل تنفيذ برامجها وتقديم خدماتها.

-

الالتزامات هي المبالغ التي اقترضتها المنظّمة وما تدين به للمزوّدين.

-

الأصول الصافية تتضمّن المبالغ المُستخدَمة في بداية تأسيس منظّمة المجتمع المدني، وكذلك الأموال التي "حازت" عليها المنظّمة على مدى السنوات إذا كان الدخل يتخطّى النفقات.

تجدر الإشارة إلى أنَّ الأصول (A) تُساوي دائمًا الالتزامات (L) مُضافًا إليها الأصول الصافية في وقتٍ محدّد. يتّضح ذلك من خلال المعادلة المحاسبية التالية:

= A + L الأصول الصافية

لمعرفة الأرباح، تُستخدَم المعادلة المحاسبية التالية:

= Aحقوق المساهمين L + OE

لتبسيط الأمر، يجب أن يكون كلّ دولار من الأصول في جدول الميزانية مُموَّلًا إمّا بدولارٍ من الديون (الأموال المقترضة) وإمّا من الأصول الصافية (المكتسبات التراكمية). وبما أنَّ عدم الربحية لا يؤدّي إلى رصيد، فهو محدّدٌ بما يُكتسَب تراكميًا عبر السنوات. ويجب أن يُموَّل أيّ نموّ آخر للأصول بالالتزامات أو الديون.

تتضمّن قرارات التمويل الحاجة إلى الاقتراض، بالتوازي مع المبلغ المطلوب. وتُعتبَر وظيفة الذمم الدائنة مصدرًا للتمويل المُعفى من الفائدة من المزوِّدين، بما أنَّ معظم المنظّمات تستفيد من فترة الإقراض الممنوحة لها. علاوةً على ذلك، يمكن أن يستدين بعضها المال أو أن تستخدم خطًّا اعتماديًا لتمويلٍ قصير الأجل.

بيان الدخل

يشير بيان الدخل إلى مدى تجاوز واردات منظّمة المجتمع المدني لنفقاتها، أو العكس بالعكس، في فترةٍ زمنية محدّدة. تتألّف الواردات من مساهماتٍ وهباتٍ وهدايا عينية مع الفوائد المقبوضة، ومن الربح أو الخسارة في الاستثمارات، وغيرها من الواردات. جديرٌ بالذكر أنَّ بعض هذه الواردات غير مقيّدة، في حين أنّ بعضها الآخر مقيّدٌ جزئيًا، والبقية مقيّدة بشكلٍ دائم.

-

غير مقيّدة: مساهمات لا تخضع لتقييدات المانح لدى استخدامها.

-

مقيّدة مؤقّتًا: مساهمات يقدّمها مانحون بتقييداتٍ يمكن أن تزول مع الزمن.

-

مقيّدة بشكل دائم: مساهماتٌ يقدّمها مانحون وتخضع لتقييداتٍ في استخدامها أو في غايتها.

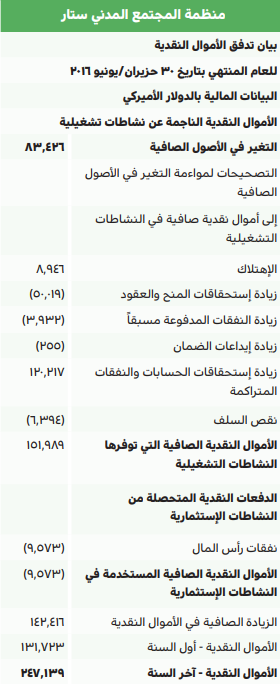

بيان تدفُّق الأموال النقدية

الطريقة الوحيدة لضمان وصولكم إلى هدفكم في السيولة هي الإدارة الحريصة لتدفّق الأموال الواردة والصادرة. فبيان الميزانية وبيان الدخل لا يُظهِران تدفّق الأموال النقدية عندما يتمّ تحضيرهما بموجب المحاسبة على أساس الاستحقاق. وبهدف استيعاب الوضع، نحتاج إلى مراجعة بيان تدفّق الأموال النقدية (SCF) الذي يقسّم تدفّق الأموال النقدية إلى ثلاث فئات:

-

التشغيل: إيصالات الأموال النقدية والتسديدات المتعلّقة بالواردات والنفقات، المسجّلة في بيان الدخل؛

-

الاستثمار: إيصالات الأموال النقدية والتسديدات المتعلّقة بشراء وبيع الأصول الطويلة الأمد (الأصول الثابتة)؛

-

التمويل: إيصالات الأموال النقدية والتسديدات المتعلّقة بأموال الاقتراض.

القسم السابع: وضع الميزانية التشغيلية وميزانية الأموال النقدية

تشكّل الميزانية نواة الإدارة المالية الناجحة. والميزانية هي خطّةٌ مالية مفصّلة موضوعة بعملةٍ محدّدة. قبل وضع الميزانية، على منظّمة المجتمع المدني صياغة مهمّتها وأهدافها ووضع خطّة استراتيجية لها.

هيكلية الموازنة: تستطيع المنظّمة، وفقًا لطبيعة أنشطتها، تحضير الموازنة على مستوياتٍ عدّة، تبعًا لهيكلية المنظّمة نفسها، ويمكن للموازنة أن تكون مُرتَّبة حسب المشاريع أو البرامج.

وللتأكّد من فعّالية الموازنة كوسيلة للتخطيط والتقييم وتحقيق الهدف منها، يجب أن تتّصف بما يلي:

-

الوضوح: بما أنَّ قارئي الموازنة متعدّدون وأهدافهم متنوّعة، فلا بدّ أن تكون الموازنة سلسة وواضحة للقرّاء من دون الحاجة إلى وضع أيّ هوامش توضيحية.

-

التوقيت المناسب: تتمّ عملية تحضير الموازنة في مراحل عدّة قبل تسليمها إلى مجلس الإدارة للموافقة عليها. ويُنصَح بالبدء بتحضير الموازنة قبل شهرَيْن على الأقلّ من نهاية السنة (الفترة المالية) الحالية.

-

عناوين الموازنة: يجب أن تكون الموازنة مُعنوَنة عند البدء بتحضيرها، ويجب مراعاة جدول الحسابات المُستخدَم في المنظّمة، وتوحيد المصطلحات، لأنَّ العناصر الرئيسية في الموازنة ستظهر لاحقًا في دفاتر الحسابات والتقارير المالية الإدارية، ما يُسهِّل عملية المراجعة والمراقبة.

-

تقدير المصروفات: يجب حفظ التفاصيل والتوضيحات الخاصّة بالأرقام المذكورة في الموازنة لمراعاة وجود التبرير عند الحاجة، فيوصى بحفظ سجلّ خاصّ بالموارد كافّة، وعدد الوحدات، وكلفة الوحدة الواحدة.

-

الافتراضات: عند وضع الموازنة، يجب أن تُرفَق بها الافتراضات كافّة التي استُخدِمت لوضعها. كذلك، فإنَّ إعداد الموازنة وتقديمها للجهات الإدارية للمصادقة عليها يجب أن يكون مُعزَّزًا بالافتراضات المُستخدَمة.

-

الطوارئ: يوصى بوضع بند للطوارئ في نهاية الموازنة، وهو يُحتسَب على أساسٍ نسبي (5% إلى 7%) من مجمل المصروفات المُقدَّرة.

إرشادات: إعداد الموازنات السنوية

قبل التطرّق إلى آلية إعداد الموازنة، يجب التأكيد على أنَّ نجاح الموازنة، كأداة تخطيط ورقابة، يتوقّف على كفاءة العنصر البشري في إعداد الموازنة بمراحلها المختلفة. وتقع مسؤولية صياغة الموازنة على لجنة خاصّة تُسمّى "لجنة إعداد الموازنة"، التي يجب أن يترأّسها أمين الصندوق في مجلس الإدارة. وتضمّ عادةً ممثّلين عن المالية والحسابات، ومدير المنظّمة ومدراء البرامج أو المشاريع.

من أبرز الخطوات:

-

تُعتبَر كلّ إدارة من إدارات برامج المنظّمة مسؤولةً عن إعداد الموازنة الخاصّة بها.

-

يجب على المُحاسِب وأمين الصندوق تنسيق أنشطة إعداد الميزانية بالاتّفاق مع رئيس مجلس الإدارة، والأطراف المعنيّة الأخرى في المنظّمة، مثل: مدير المنظّمة، أو الجهات التي تُكلَّف بإعداد الموازنة السنوية.

-

يجب تقديم الموازنة السنوية إلى مجلس الإدارة للموافقة عليها وإقرارها في مدّةٍ لا تتعدّى منتصف شهر كانون الأوّل.

-

يُفضَّل فصل موازنة الأصول الثابتة عن موازنة المصروفات التشغيلية.

-

لا يجوز الشروع في الإنفاق أو الدفع من خارج بنود الموازنة إلّا بعد الموافقة الخطّية من الجهة المخوّلة قانونًا.

-

يجوز نقل الاعتمادات من بند إلى بند بعد الموافقة الخطّية من الجهة المُخوّلة قانونًا.

-

يتمّ تسجيل الموازنة السنوية في نُظُم الإدارة المالية والمحاسبية.

-

يوصى بتقسيم الموازنة بصورة ربع سنوية لتسهيل عملية المراقبة، ما يسمح بالتالي بأخذ القرارات اللازمة لتسهيل إدارة المصروفات.

إجراءات تفصيلية لإعداد الموازنات السنوية:

|

الشخص المسؤول |

الإجراء |

|

مدير المشروع/البرنامج |

|

|

لجنة الموازنة في المنظّمة |

|

تقنيات وضع الميزانية

ثمّة طريقتان رئيسيتان لوضع الميزانية على أساسٍ تزايدي وعلى أساس التعادل. تستطيعون اختيار المقاربة الأنسب لكم، وفق مهاراتكم والوقت المتاح:

-

وضع الميزانية على أساسٍ تزايدي:

تدعم هذه المقاربة أيَّ ميزانيةٍ سنوية للأرقام الراهنة، وأحيانًا تلك المرصودة في السنة السابقة، ما يسمح برصد التضخّم والتغيُّرات المعروفة في مستويات النشاط. وتتمتّع هذه المقاربة بميزةٍ تتمثّل في كونها بسيطةً نوعًا ما وسريعة التنفيذ، وهي أكثر فائدةً للمنظّمات التي تشهد تغيّرات قليلة بين سنةٍ وأخرى. كثيرًا ما تُنتقَد هذه المقاربة بأنَّها لا تروّج للتفكير الابتكاري ويمكن أن تُديم الإشكاليات الموجودة. كذلك، فهي تُصعِّب تبرير الأرقام للمانحين بما أنَّ الحسابات الأصلية يمكن أن تُنسى مع مرور الوقت.

-

وضع الميزانية على أساس التعادل:

ثمّة مقاربةٌ بديلة، تتمثّل في البدء بصفحةٍ فارغة على أساس التعادل. يتجاهل وضع الميزانية على أساس التعادل (أو ZBB) الميزانيات السابقة، ويبدأ بالأهداف والأنشطة الخاصّة بالسنة التالية. إنَّ وضع الميزانية على أساس التعادل يقتضي من واضع الميزانية تبرير متطلّبات الموارد كافّة. يمكن أن تُناسِب هذه العملية منظّمات المجتمع المدني التي تشهد فترةً من التغيّر السريع وتلك التي يستند دخلها إلى الأنشطة. ومن المُعتقَد أنَّ هذه الطريقة في وضع الميزانية أكثر صحّةً، بما أنّها تستند إلى تفاصيل الأنشطة المُخطَّط لها. غير أنّها تفرض حجم عمل أكبر على المدراء، مقارنةً بطريقة وضع الميزانية على أساسٍ تزايدي.

-

وضع الميزانية على أساس النشاط:

هو شكلٌ خاصّ من عملية وضع الميزانية على أساس التعادل، وكثيرًا ما يُستخدَم في قطاع منظّمات المجتمع المدني لوضع ميزانيات للمشاريع، ويُفضِّله الكثير من المانحين.

أنواع الميزانيات

تنقسم الميزانيات إلى ثلاثة أنواع:

-

ميزانية الواردات والصادرات/الميزانية التشغيلية؛

-

ميزانية رأس المال؛

-

التنبّؤ بتدفّق الأموال النقدية/ميزانية الأموال النقدية.

الميزانية التشغيلية

تضع الميزانية التشغيلية، أو ميزانية الإيرادات والنفقات، التكاليف المستبقة لتشغيل المنظّمة (أو التكاليف المتكرّرة)، وتُظهِر من أين ستأتي الأموال لتغطية التكاليف. بالتالي، تُشرِف الميزانية على التقدّم وتستشرفه عبر التخطيط والتوقّع الذي كثيرًا ما يتمّ في أطوار ربعية أو شهرية. لدى تحضير ميزانية تشغيلية، يمكن أن ينظر المدير المالي في أسئلةٍ من قبيل: "كيف سنتلقّى الكثير من الهبات وموارد الدخل الأخرى في السنة القادمة؟" أو "كيف نستطيع توقّع النفقات المُستنِدة إلى خططنا التشغيلية؟"

قبل وضع ميزانية النفقات، يجب تقدير مبلغ معقول للواردات من أجل وضع ميزانية الواردات. غير أنّه يجب أن تكون ميزانية النفقات مستقلّةً عن ميزانية الواردات، ويجب تحضيرها قبل إنجاز ميزانية الواردات.

تُساعِد ردود الفعل في السنة الحالية بخصوص الواقع منذ سنة وحتّى الآن في تقدير الميزانية المُقترَحة للسنة القادمة. وتُستخدَم الميزانيات التشغيلية بصورةٍ رئيسية في وضعِ خطّةٍ تتعلّق بالأموال واستباق المشاكل الممكنة والاستدلال على الأداء الحقيقي

(تحليل التبدّلات). ويجب أن تتمّ عملية وضع الميزانية التشغيلية على أساسٍ شهري خلال السنة، تفاديًا لأيّ مفاجآت في نهاية السنة.

لدى تطوير الميزانية التشغيلية، يجب ملاحظة ما يلي:

-

بعض البنود مُقدَّرة، في حين أنَّ بعضها الآخر محسوب.

-

تتضمّن التقديرات الحكم الذاتي.

-

تتضمّن الحسابات العثور على علاقة تاريخية بين أحد المتغيّرات (كعدد ساعات استخدام منظّمتكم للآليات الكهربائية)، وعنصر النفقات (كالكهرباء)، أو استخراج المعدّل التاريخي للنموّ.

-

ميزانية رأس المال

تُعدِّد ميزانية رأس المال النفقات التي تعتزمون القيام بها في السنة (السنوات) القادمة في مشاريع رأس المال، والعناصر الواحدة التي ستصبح جزءًا من الأصول الثابتة الخاصّة بمنظّمة المجتمع المدني. وبما أنَّ هذه الأصول تتضمّن عادةً نفقاتٍ كبيرة وتكاليف غير متكرّرة، فمن الأفضل وضع قائمة بها ومراقبتها على نحوٍ منفصل. من الأمثلة عن نفقات رأس المال، نذكر المركبات، وأثاث المكتب، والتجهيزات الإلكترونية، والتجديدات الكبرى.

يجب أن تؤخذ في الحسبان آثار الميزانية التشغيلية، كالتكاليف التشغيلية للآليات. ولا ضرورة لوضع ميزانية رأس مال منفصلة عندما يقتصر عدد المواد التي يجب شراؤها من رأس المال على مادّةٍ واحدة أو مادّتَيْن. في هذه الحالة، قد يكون كافيًا إدراج المواد المنتمية إلى رأس المال في قسمٍ منفصل من الميزانية التشغيلية؛ وهذه هي الطريقة الأكثر شيوعًا في ميزانيات المشاريع.

تنبؤ بالتدفقات النقدية

تُعَدّ احتياطيات الأموال النقدية أساسيةً لحُسن الإدارة المالية في حال تأخّرت المِنَح أو في حال طرأت نفقاتٌ غير متوقّعة. في الواقع، إنَّ توقُّع تدفّق الأموال النقدية أو ميزانية الأموال النقدية يُساعِد المدراء في تحديد النقطة التي تصبح فيها مستويات الأموال النقدية حرجة. ينطوي ذلك على توقُّع تدفّق الأموال النقدية إلى المنظّمة ومنها خلال السنة عبر تجزئة الميزانية الرئيسية، أو الكلّية، إلى فتراتٍ زمنية أصغر، شهر عادةً. وفي حين تُشير ميزانية الواردات والنفقات إلى ما إذا كانت المنظّمة تغطّي تكاليفها على مدى السنة بأكملها أم لا، فإنَّ التنبّؤ بتدفّق الأموال النقدية يُشير إلى ما إذا كانَ لديها ما يكفي من الأموال النقدية في المصرف لتلبية جميع التزاماتها عندما تظهر. بالتالي، فإنَّ التنبّؤ يُساعِد المنظّمة في تحديد احتمال افتقارها إلى الأموال النقدية وتجنُّب ما يلي:

-

طلب المِنَح من المانحين باكرًا،

-

تأخير تسديد بعض الفواتير،

-

تأخير الأنشطة، أو

-

التفاوض على قرضٍ مؤقّت من المصرف.

علاوةً على ذلك، يُعتبَر التنبّؤ بتدفُّق الأموال النقدية مفيدًا عندما تحتفظ منظّمة المجتمع المدني بأموالٍ نقدية كثيرة يجب استثمارها لزيادة مردود الاستثمار بالحدّ الأقصى.

وبهدف تحضير التنبّؤ بتدفّق الأموال النقدية، عليكم أن تجمعوا مجمل خطط الأنشطة في المنظّمة وميزانياتها للسنة. وتُستكمَل هذه العملية على نحوٍ أفضل باستخدام برنامج جدولة إلكتروني مثل إكسل (EXCEL). بعبارة بسيطة، تُظهر ميزانية الأموال النقدية الأموال المتوقّع الحصول عليها أو إنفاقها، وكذلك مقدار ومدّة النقص والفائض في الأموال النقدية في فترةٍ محدّدة من الزمن (12 شهرًا عادةً). وهي تهدف إلى الإشارة إلى حالات عدم التوازن لكي يتمكّن المدير المالي من اتّخاذ تدبير مبكّر لإدارة حالة الأموال النقدية.

تُشير ميزانية الأموال النقدية إلى ما يلي:

-

الطبيعة غير المتزامنة لتدفُّق الأموال النقدية إلى المنظّمة ومنها؛

-

موسمية التدفّقات (على سبيل المثال، تزداد الهِبات في موسمَيْ عيد الميلاد وشهر رمضان المبارك)؛

-

درجة عدم التطابق ومدّته (الفائض أو العجز).

إرشادات:

-

لكلِّ بندٍ من بنود الميزانية التشغيلية، تحتاجون إلى التنبّؤ بتدفّق الأموال النقدية ووضع مخطّط له في بيان التنبّؤ. يعتمد ذلك على توقيت النفقات. يسهُل التنبّؤ ببعض الأنشطة أكثر من غيرها (على سبيل المثال: الرواتب الشهرية، وأتعاب التدقيق السنوية)، في حين يتعذّر التنبّؤ ببعض المعاملات (كالتصليحات مثلًا).

-

وبعد تقسيم الميزانية وتخصيصها على أساس خطط أنشطة لكلّ شهر، يمكن احتساب التدفّق الصافي للأموال النقدية؛ على سبيل المثال، قد تكون الأموال النقدية القادمة أكثر من تلك الصادرة، أو العكس بالعكس. ومن الشائع إدخال تقدير لأيّ ميزانية مصرفية موضوعة كاحتياطي، للمساعدة في إدارة تدفّق أموالكم النقدية.

القسم الثامن: إعداد التقارير المالية

أُسُس إعداد التقارير المالية

بعد وضع أنظمة المحاسبة والميزانيات، تتمثّل الخطوة التالية في إعداد التقارير المالية بهدف إبراز الشؤون المالية لمنظّمة المجتمع

المدني والإشراف على هذه الشؤون. تجدر الإشارة إلى أنَّ تحضير التقرير المالي لا يستهلك الوقت بقدر ما تظنّون، طالما أنّ المحاسبين مطّلعون ولا يرتكبون الأخطاء. يجب أن تصدر التقارير المالية في وقتها، ولا بدّ أن تكون صحيحة وذات صلة. يطلبها بدايةً المدير والفريق التنفيذي والإدارة العليا، وكذلك الوكالات المانحة الحالية والممكنة.

أثناء وضع المحاسبة المالية السنوية، توجَز المعلومات وتُوجَّه إلى حسابات الإدارة للإشراف الداخلي على التقدّم بالمقارنة مع الميزانية. وفي نهاية السنة، تكون الحسابات السنوية (على سبيل المثال ورقة الميزانية، وبيان الواردات والإنفاق، وبيان تدفّقات الأموال النقدية) جاهزةً لنقلها إلى الإدارة العليا، وكذلك إلى أصحاب المصلحة الخارجيين (الحكومة، ولا سيّما المانحين).

وفي فواصل دورية، سيُطلب أيضًا من منظّمة المجتمع المدني استكمال تقارير عن تقدُّم عملها للوكالات المانحة.

ما هي الحسابات السنوية؟

يُعتبَر كلّ من تقرير الميزانية، وبيان الواردات والإنفاق، وبيان تدفّق الأموال النقدية ضروريًا في هذه المرحلة. يجب إعداد هذه البيانات بأسرعِ وقتٍ ممكنٍ بعد انتهاء السنة المالية، خلال ستّة أسابيع على سبيل المثال، وفق السياسات الداخلية لمنظّمة المجتمع المدني، وتكون جاهزةً للإدارة وللتدقيق الخارجي.

إنَّ البيانات المالية السنوية، أو الحسابات السنوية، هي مع التقرير السنوي مظاهر مهمّة لقدرة منظّمة المجتمع المدني على اجتذاب الشركاء. وبما أنّ أطرافًا كثيرة سوف تهتمّ بالحسابات السنوية، فيجب عليها أن تُروِّج لمنظّمة المجتمع المدني وعملها، وتلبّي حاجات مستخدم الحساب، وتتوافق مع متطلّبات المدقّقين.

وضع تقارير الإدارة

يحتاج المدراء (إدارة المشروع، إدارة البرنامج، الإدارة العليا، الإدارة التنفيذية) إلى تحديثاتٍ مالية طيلة السنة المالية بهدف الإشراف بفعّالية على التقدّم والميزانيات. وإذا صدرت هذه التقارير في وقتها، فيمكن معالجة المشاكل باكرًا، والتخفيف من المخاطر.

تُجمَع تقارير الإدارة عبر أخذ أرقام ملخّصة من دفاتر المحاسبة الرئيسية ومن الميزانية للفترة عينها. يجب ألّا يستوجب إعداد هذه التقارير عملاً إضافيًا إذا كانت الحسابات والميزانيات تستخدم الرموز والتصنيفات عينها، ما يسمح بتنظيمها وإدراجها في جدولٍ للحسابات. في الحالة المثالية، يجب أن تصدر تقارير الإدارة هذه، وتُدعى أيضًا التقارير الداخلية، على أساسٍ شهري وقبل نهاية الفترة المحاسبية بأيّام قليلة (بعد ذلك، تصبح المعلومات قديمة وأقلّ فائدة). والوتيرة الأدنى لتقارير الإدارة هي كلّ ثلاثة أشهر.

|

التقرير |

شهري |

فصلي |

نصف سنوي |

سنوي |

|

تقرير مقارنة بين الأداء الفعلي والمخطّط في الموازنة لكلّ مشروع |

X |

X |

X |

|

|

تقرير مقارنة بين الأداء الفعلي والمخطّط في موازنة المنظّمة الإدارية/المركزية |

X |

X |

X |

|

|

تقرير التدفّقات النقدية |

X |

X |

X |

X |

|

تقرير المصروفات |

X |

X |

X |

X |

|

تقرير الإيرادات |

X |

X |

X |

X |

|

المركز المالي |

X |

|||

|

تقرير النشاط (نتيجة الإيرادات والمصروفات) |

X |

X |

X |

-

يجب أن تُراجَع جميع هذه التقارير ويُصادَق عليها من قِبَل المدير العام (التنفيذي)

-

يجب أن تتبنّى المنظّمة نظامًا واضحًا في عملية توزيعها داخليًا

تقرير مقارنة بين الأداء الفعلي والمخطّط في الموازنة لكلّ مشروع

يتمّ احتساب المصاريف الفعلية لكلّ بند من بنود الموازنة، ويُقارَن مع المبالغ المقدّرة والمخطّط لها. إنَّ الهدف من هذه العملية هو مراقبة المصاريف في كلّ بند مع احتساب التغيُّر والفائض أو العجز إذا وُجِدَ.

|

المخطّط للشهر الحالي D |

الفعلي للشهر الحالي E |

الفرق بين المخطّط والفعلي D-E |

|

|

هاتف |

1000 |

600 |

400 |

|

مصاريف سفر |

5000 |

5500 |

500- |

كذلك، فإنَّ عملية الاحتساب هذه توضح لأصحاب القرار أبواب النفقات التي نستطيع استعمال فائضها ونقل جزء من اعتماداتها لتغطية عجز باقي الأبواب.

تقرير تدفّق الأموال النقدية

تقرير تدفّق الأموال النقدية هو التنبّؤ بتدفّق الأموال النقدية، مُحدَّثًا بالإيصالات والتسديدات الشهرية الحالية، بالإضافة إلى أيّ معلومة جديدة عن الإنفاق المستقبلي أو خطط جمع الأموال. وهو يسمح للمدراء بتوقُّع الفترات التي تكون فيها ميزانيات الأموال النقدية فائضة أو تميل إلى ألّا تكفي لتلبية الالتزامات.

عندما تكون الموارد من الأموال النقدية محدودة، يجب على منظّمتكم أن تتّخذ الإجراءات اللازمة لتخفيف الصعوبة المالية والإشراف على قدرتها على تسديد مستحقّات الدائنين في الوقت الصحيح. وتتضمّن الخيارات المتاحة لإدارة تدفّق الأموال النقدية ما يلي:

-

التحكّم الجيّد بالاعتمادات: ملاحقة المدينين لحثّهم على التسديد بسرعة؛

-

مراجعة جداول المنح: تشجيع التسديد المسبق بدلاً من اللاحق؛

-

إيداع كافّة الأموال في المصرف على أساسٍ يومي؛

-

طلب بنود تسديد خاصّة من المزوّدين الكبار (والإصرار عليها)؛

-

دفع بعض النفقات العامّة للتجهيزات (على سبيل المثال، أقساط التأمين)؛

-

منح الأولوية للتسديدات الكبيرة؛

-

تأجيل الفعل الذي سيؤدّي إلى نفقات إضافية، كالتوظيف وأخذ الإجازات وشراء المعدّات؛

-

التفاوض على السحب على المكشوف من الحساب بوصفه الملاذ الأخير لكن المُكلِف.

الإجراءات المتّبعة عند كتابة التقارير المالية

-

إعداد التقارير اللازمة في نهاية الفترة المالية من قِبَل الإدارة المالية.

-

التقيُّد بجميع أنظمة ومتطلّبات إعداد التقارير.

-

المراجعة النهائية لجميع التقارير من قِبَل مدير الإدارة المالية، والتحقُّق من الفروقات مقارنةً بأرقام الموازنات التقديرية.

-

تقديم القوائم المالية للشخص المفوّض للاطّلاع، والموافقة عليها للاعتماد، ومن ثمّ عرضها على مجلس الإدارة لاعتمادها والمصادقة عليها.

-

يقوم مجلس الإدارة في اجتماعه بمراجعة القوائم المالية واعتمادها.

-

تقديم التقارير للتدقيق الخارجي والاحتفاظ بها في مكانٍ آمن، وذلك لمدّة 10 سنوات وفق الأُسُس القانونية المعمول بها في لبنان.

القسم التاسع: التخطيط المالي الطويل الأجل والاستدامة

تحتاج منظّمة المجتمع المدني إلى أن تكون استراتيجيةً وتُخطِّط على الأمد الطويل كي تتمكّن من تحقيق الاستدامة.

يقتضي ذلك تخطيطًا ماليًا طويل الأجل، يتضمّن خطّةً للأصول الرئيسية، وكذلك الإيرادات والنفقات لمدّة تتجاوز العام. وعليه، تُفصِّل هذه الخطّة الإنفاق المخطّط له للمرافق والتجهيزات والمنتجات الجديدة والاستثمارات الأخرى الطويلة الأمد، عبر وضع ميزانية رأس المال. تتضمّن أيضًا حساب الاحتياطات من الأموال النقدية من أجل النفقات المستقبلية الأكبر، كالإصلاحات الرئيسية. علاوةً على ذلك، يتضمّن التخطيط المالي الطويل الأمد تقييم البرامج الموجودة والبرامج البديلة، آخذًا في الحسبان البرامج الجديدة و/أو الالتزامات الكبرى في الموارد، أي التي تتجاوز ما يُتَّخَذ عادةً.

ولكنْ، جديرٌ بالذكر أنَّه على منظّمة المجتمع المدني أيضًا استكشاف الأنشطة التي تدرّ المال (بما في ذلك فُرَص الاستثمار)، التي تسمح لها بتوسيع مواردها غير المقيّدة وضمان الاستدامة على نحو أكبر.

بمَ ترتبط مهمّة الإدارة واستراتيجيتها؟

ينخرط المدراء الماليون على نحوٍ متزايدٍ في تطوير الاستراتيجية وتقييمها وتنفيذها. يتضمّن التخطيط الاستراتيجي الدمج والاستخدام الفعّالَيْن لمواردكم وأصولكم (الممتلكات والأموال النقدية، وحتّى الموظّفين) لتحقيق مهمّتكم، وهو ليس عملاً تقومون به لمرّةٍ واحدة، بل هي ممارسةٌ متواصلة ومستمرّة.

إنَّ منظّمات المجتمع المدني غير الربحية لا تمنح الأولوية للربح، بل تخدم قضيةً تتجاوز الربح المالي. وبوصفها كذلك، فهي تتبنّى رسالةً خيرية أو ترمي إلى تحسين الوضع المجتمعي. بالتالي، إذا كانَ برنامج منظّمة المجتمع المدني لا يجني مالاً، فهذا لا يعني وجوب إيقافه. غير أنّه ينبغي أن تُراعي منظّمات المجتمع المدني استدامة برامجها، لأنَّ هذا العامل قد يكون حاسمًا بالنسبة إلى استقلاليتها ونموّها وتأثيرها.

ما هي القرارات الاستراتيجية؟

تتضمّن القرارات الاستراتيجية تطوير وتنفيذ مبادرات أو سياسات جديدة. يمكن اتّخاذ هذه القرارات بما يتماشى مع الاستراتيجية الحالية الخاصّة بمنظّمة المجتمع المدني أو مع استراتيجيةٍ بديلةٍ تستند إلى النتائج المُلاحَظة. وعلى الرغم من أنّها عمومًا توضع في المستويات العليا من منظّمة المجتمع المدني (مجلس المنظّمة، وكذلك فريقها التنظيمي)، فقد تكون لها عواقب كبيرة في عمليات اتّخاذ القرار في المستوى الأدنى. سوف تؤثّر القرارات الاستراتيجية في توجُّه المنظّمة بأسرها وفي أهدافها وعملياتها. على سبيل المثال، قد يتضمّن القرار الاستراتيجي قيام المنظّمة المحلّية بتقديم خدمات خارج البلاد لأوّل مرّة.

القسم العاشر: التدقيق

التدقيق هو عملية التفحُّص المستقلّ للسجلّات والإجراءات والأنشطة في إحدى المنظّمات، وينتج عنه تقريرٌ يذكر النتائج. وتُظهِر عمليات التدقيق المنتظمة والشاملة التزامَ منظّمة المجتمع المدني بالشفافية، كما تمنح المصداقية للمنظّمة.

ثمّة نمطان رئيسيان من التدقيق: الداخلي والخارجي.

التدقيق الداخلي

يتمّ التدقيق الداخلي ضمن المنظّمة، ويشمل طيفًا من عمليات التفتيش كجزءٍ من المراجعة المستقلّة، بما في ذلك:

-

أنظمة المحاسبة المالية وإجراءاتها؛

-

أنظمة المحاسبة الإدارية وإجراءاتها؛

-

آليات المراقبة الداخلية.

يراجع المدقّق الداخلي كفاية الأنظمة والإجراءات التي تتّبعها المنظّمة، ويتحقّق من أنّها تُنفَّذ بصورةٍ صحيحة، وذلك بهدف تحسين العمليات وبناء القدرة الداخلية. تتلقّى الإدارة تقريرًا فتقدّمه للمجلس وتستجيب عبر اتّخاذ إجراء تصحيحي، ربّما عبر تغيير إجراء ما أو تدريب أحد الكوادر.

ثمّة ثلاثة جوانب تؤثّر في مقاربة التدقيق الداخلي:

-

الاقتصاد: عدم دفع ثمن يزيد عن الضروري للموارد اللازمة؛

-

الكفاءة: الحصول على أكبر الفوائد بأقلّ الموارد؛

-

الفعّالية: يتوقّف مدى نجاح المنظّمة على تلبية أهدافها المالية وإنجاز مهمّتها.

التدقيق الخارجي

يهدف التدقيق الخارجي إلى التحقُّق من أنَّ الحسابات السنوية تقدّم صورةً حقيقية وأمينة عن الشؤون المالية الخاصّة بالمنظّمة، ومن أنَّ استخدام الأموال يتمّ وفق الأهداف والغايات الموضّحة في مهمّة المنظّمة ورؤيتها.

وخلافًا للتدقيق الداخلي، عادةً ما يُجرى التدقيق الخارجي لأغراض قانونية (بموجب المتطلّبات القانونية)، وغالبًا ما يكون جزءًا من المراجعة السنوية للحسابات أو مراجعةً خاصّة تقوم بها وكالةٌ مانحة. تتولّى التدقيق الخارجي شركةٌ مستقلّة يعمل فيها محاسبون ذوو مؤهّلات مهنية مُعترَف بها وليست لهم صلة (شخصية أو مهنية) بالمنظّمة أو بسجلّات المحاسبة الخاصّة بها. ويمكن أن يُعيِّن بعض المانحين مدقّقًا خاصًّا للمشروع الذي يموّلونه.

كذلك، يمكن التعاقد مع مدقّقين خارجيين لإجراء أعمال نوعية أخرى، كالتحقيق في الاحتيال. وعلى الرغم من أنَّ كشف الاحتيال ليسَ الهدف الأوّلي للتدقيق، فربّما يحدث أثناء عمليات التحقّق التي تجري. وحتّى في هذه الحالة، لا بدّ أن يتمتّع المدقّقون بخبرة مؤكّدة شاملة، لأنّهم سيقدّمون ملاحظات حول مواطن القوّة والضعف في العمليات.

تجدر الإشارة إلى أنَّ الوقت المتاح للمدقّق كي يستكمل عمله محدودٌ. لذلك، فهو يركّز على اختبار صلاحية عيّنة عشوائية من المعاملات والنتائج بدلًا من التحقّق من الحسابات بأكملها. وفي غالبية الأحيان، سيرغب المدقّق أو المُقيِّم بأن يقابل العاملين، بل يمكن أن يطالب بمراقبة المنظّمة أثناء قيامها بأنشطتها. ولا شكّ في أنَّ التعاون خلال هذه الزيارات أساسيّ، ويجب بذل كلّ جهد ممكن لتكون المنظّمة صريحةً وشفّافة بشأن مواطن القوّة والضعف التنظيمية.

عندما يُحدَّد موعد التدقيق، يجب على منظّمة المجتمع المدني تزويد المدقّق بما يلي:

-

مكان هادئ للعمل حيث يستطيع المدقّق العمل من دون مقاطعة، و/أو بالصورة الأمثل، غرفة خاصّة مناسبة لإجراء المقابلات وغيرها من النقاشات المغلقة.

-

سجلّات محدّثة ومنظّمة لتسهيل عمليات التحقّق الروتينية والتقليل من انقطاع المنظّمة عن العمل إلى الحدّ الأدنى، والتوفير في أتعاب التدقيق.

في ما يلي نموذجٌ عن قائمة تحقّق للسجلّات وغيرها من الوثائق التي يمكن أن يطلبها المدقّق:

|

مجموعة السجلّات |

توصيف البنود |

|

أ. سجلّات المحاسبة الأوّلية: |

|

|

ب. كشوفات الحسابات وبيانات التسوية |

|

|

ت. الجداول: |

|

|

ث. معلومات أخرى: |

|

تقرير التدقيق

تُكتَب نتائج التدقيق في تقريرٍ موجّه إلى أعضاء الفريق التنفيذي، ويُقدَّم "رأيٌ تدقيقي" بخصوص الحالة الراهنة المالية والتشغيلية في المنظّمة ضمن إطارٍ زمني محدّد. في حال لم يوافق المدقّقون على النتائج المالية مثلما قدّمتها لهم المنظّمة، يستطيعون إصدار تقرير ينصّ على أنَّ الحسابات ليست مُرضِية في رأيهم. يمكن أن يكون مثل هذا التقرير سلبيًا بالنسبة إلى منظّمةٍ تسعى إلى الحصول على دعمٍ من المانحين.

يلخّص الجدول التالي الخلاصات الممكنة التي يتوصّل إليها تقرير التدقيق.

|

رأي المدقّق |

التعليق |

|

غير مشفوع بتحفّظات |

تُظهِر الحسابات رؤيةً حقيقية وأمينة ـ تقرير التدقيق "نظيف". |

|

مشفوع بتحفّظات: رهنًا بـ |

الحسابات مقبولة عمومًا، عدا بعض المسائل المحدّدة (مثل وجود سياسة محاسبية غير صحيحة، أو إنفاق محدّد غير مدعوم بمستندات). |

|

مشفوع بتحفّظات: عدم موافقة |

ثمّة أخطاء كثيرة لدرجة أنَّ الحسابات لا تقدّم رؤيةً صحيحة وأمينة. |

|

مشفوع بتحفّظات: إخلاء المسؤولية |

المدقّقون غير قادرين على تقديم رأيهم، لأنَّ السجلّات سيّئة جدًا أو غير مكتملة. |

علاوةً على ذلك، كثيرًا ما يزوّد المدقّقون الإدارة بكتاب الإدارة، وهو مختلف عن تقرير التدقيق ويُبرِز مواطن الضعف التي عثروا عليها في أنظمة الرقابة الداخلية مع توصياتٍ لتحسينها. ويكون لدى المدراء فرصة للردّ على النتائج المُشار إليها في كتاب الإدارة، حيث يشرحون ما سيفعلونه لتعزيز نظامهم وإجراءاتهم.

المصطلحات الأساسية:

|

المصطلح |

التعريف |

|

الإيرادات: |

مجموع التدفّق الوارد للمنافع الاقتصادية خلال الفترة الزمنية. وهي تشكّل المِنَح والتبرّعات وأيّ إيرادات أخرى تحصل عليها المنظّمة نتيجة عملها. |

|

المِنَح: |

المساعدات المحلّية والخارجية للمنظّمة، سواء كانت نقدية أو عينية. |

|

المصروفات الجارية: |

تشمل الرواتب والأجور والعلاوات والنفقات التشغيلية؛ كالإيجار والقرطاسية والكهرباء. وتشمل دوائر المنظّمة كافّة. |

|

المصروفات الرأسمالية: |

تشمل امتلاك الأصول الثابتة والرأسمالية للمشاريع، والنفقات التطويرية الأخرى للمنظّمة. |

|

الفترة المالية: |

هي الفترة الزمنية التي قد تكون أقلّ من ١٢ شهرًا، ولا تزيد عن ذلك، والتي قد تُطابِق السنة الميلادية وقد لا تُطابِقها. تبدأ من وقت مطابقة السجلّات وموازنتها، حتّى المطابقة والموازنة التالية، أو هي الفترة المشمولة بالتقرير السنوي. |

|

الموازنة: |

هي خطّة مالية تعمل على برمجة الأنشطة الاقتصادية المتوقّعة للمنظّمة، خلال الفترة المالية القادمة، (عادةً ما تكون سنة مقبلة)، مُعبَّرًا عنها بكميات وقِيَم مالية، وتشمل هذه الخطّة الإيرادات المتوقّعة والمصاريف اللازمة خلال الفترة، بما يتّفق مع ضمان تحقيق أهداف المنظّمة، ومع توضيح وسائل تحقيق ذلك. |

|

الموازنة النقدية (خطّة التدفّق النقدي): |

هي موازنة تقديرية تعتمد على الأساس النقدي كقاعدةٍ لتحضيرها بدلاً من أساس الاستحقاق. وتوضح بشكل شهري وسنوي الإيرادات المتوقّع قبضها، والمبالغ المحصّلة، وتقدير المصاريف النقدية، والدفعات الخارجية المتوقّعة، ورصيد النقد في بداية ونهاية كلّ شهر من أشهر الفترة المالية. |

|

قائمة الإيرادات والمصاريف: |

هي من القوائم المهمّة التي يجب أن تُحضَّر في نهاية الفترة المحاسبية. أمّا الغرض من هذه القائمة فهو الحصول على نتيجة أعمال المنظّمة/البرنامج/المشروع من إيرادات ومصروفات. فإذا زادت الإيرادات عن المصروفات فالنتيجة هي فائض، وبالتالي يمكن استئذان الجهات الداعمة/المانحة باستخدام الفائض في إكمال البرنامج إذا لم ينتهِ بعد، أو استخدام الفائض في برامج أخرى، وإن لم يُسمَح بذلك فيجب إرجاع الفائض. ولكنْ، إذا زادت المصاريف عن الإيرادات، فالنتيجة هي عجز، وبالتالي يجب إيجاد مصادر لتغطية هذا العجز. ويتمّ تحضير قائمة الإيرادات والمصاريف وفق أساس الاستحقاق، وليس الأساس النقدي. |

|

فائض/عجز التمويل: |

هو زيادة الإيرادات عن المصاريف خلال الفترة المالية. وفي حال زيادة المصاريف عن الإيرادات، يُسمّى ذلك عجزًا في التمويل. |

|

القيد المحاسبي: |

هو عملية التسجيل والتوثيق للحدث الاقتصادي، الذي يؤثّر ماليًا على المركز المالي بشكل مباشر وملموس. يتكوَّن القيد المزدوج من شقَّيْن متساويَيْن، الجانب المدين، والجانب الدائن للقيد. |

|

ميزان المراجعة: |

هو قائمة بجميع الحسابات المدينة والدائنة وأرصدتها في نقطة معيّنة من الزمن. |

|

التدفّقات النقدية الواردة: |

هي مجمل النقد الوارد للمنظّمة من أيّ مصادر. وقد تكون من أنشطة تشغيلية، أو رأسمالية، أو تمويلية. |

|

التدفّقات النقدية الصادرة: |

هي مجمل النقد الصادر عن المنظّمة، بغضّ النظر عن جهة الصرف. وقد تكون أنشطة تشغيلية، أو رأسمالية، أو تمويلية. |

|

المشروع: |

هو كيان افتراضي يُعبِّر عن نشاط اقتصادي/اجتماعي مستقلّ وقائم بذاته، له مصادر دخل مستقلّة ومعيّنة، ومصاريف محدّدة للوصول إلى هدفٍ محدّد، يعكس رؤية المنظّمة. يتمّ التعامل معه ماليًا كوحدة مالية مستقلّة. |

|

المُموِّل: |

هو الشخص أو الجهة التي تتعهّد بتمويل مشروع ما، أو تُشارِك في تمويله. |

|

بند الموازنة: |

هو حساب معيّن بذاته، له طبيعةٌ تُميِّزه؛ كمصاريف الرواتب مثلاً؛ ويكون مُدرَجًا ضمن هيكل حسابات المنظّمة. |

|

المصروفات التشغيلية (الجارية): |

هي المصروفات التي تخدم فترة مالية واحدة، كالمصروفات الاعتيادية للمنظّمة (رواتب، قرطاسية، هاتف ... إلخ). أمّا المصروفات الرأسمالية فهي المصروفات التي تخدم المنظّمة لأكثر من فترة مالية واحدة؛ مثلًا: شراء الأصول الثابتة. |

|

الأصول: |

هي في الإجمال ممتلكات المنظّمة، وتُساعِدها في تحقيق إيراداتها، وتشمل الأصول المتداولة، والأصول الثابتة، وأصولًا أخرى. |

|

سند القبض: |

هو نموذج يوضِح بيانات القبض: إسم المستفيد، والتاريخ، والمبلغ، وتوقيع المستفيد، وتوقيع أمين الصندوق، ونوع القبض. ويكون المستند نظاميًا، ومسبق الترقيم، ويصدر بنسخات متعدّدة. |